|

01.11.2016

ДИНАМИКА ПРОДАЖ КОРМОВ В ПЕРВОЙ ПОЛОВИНЕ 2016 ГОДАТЕКСТ: Валерия Пупынина, эксперт компании GFK, руководитель направления «Исследования рынка товаров для животных»

Товары премиального ценового сегмента по-прежнему рентабельны на полке среднестатистического зоомагазина. Однако результаты последних исследований говорят о том, что продажи премиум-кормов претерпевают падение. Статистика указывает на то, что покупателей, сохраняющих лояльность к товарам премиум-класса, стало меньше. Напротив, всё больше потребителей переключаются на более экономичные торговые марки. А последние за счёт этого укрепляют свои позиции на рынке товаров для домашних животных средней и низкой ценовых категорий. Динамика спроса

Рис. 1. Динамика основных показателей российского рынка кормов для животных (канал «Специализированные магазины для животных»)

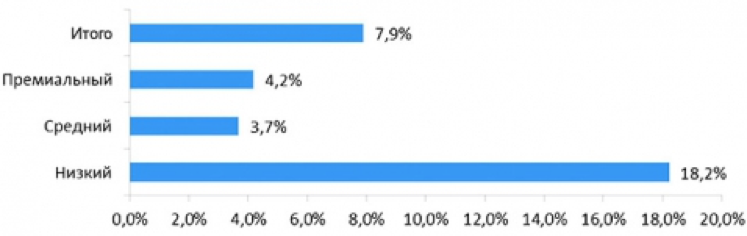

При этом топ-2 глобальных производителей кормов для животных (Mars Petcare, Nestle-Purina) совокупно увеличили среднюю цену проданного корма на 5,3% (до 401 руб./кг), дополнительно укрепив свои позиции в низком ценовом сегменте.

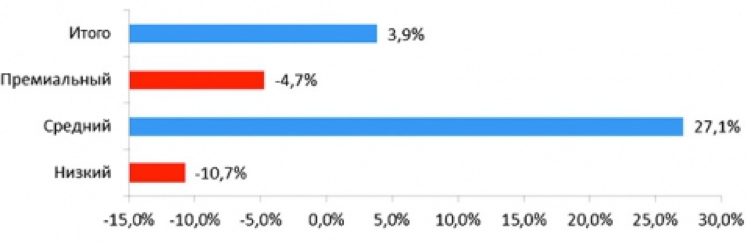

Если же рассмотреть динамику рынка в разрезе ценовых сегментов, то ситуация сложилась следующая: средний ценовой сегмент вернул свои позиции в январе–июле 2016 года (+27,1% в кг), а премиальный сегмент продолжил снижение (–4,7% в кг).

Рис. 2. Динамика ценовых сегментов рынка кормов для животных (канал «Специализированные магазины для животных») в натуральном выражении (кг) в январе–июле 2016 года

Рис. 3. Динамика средней цены в разрезе ценовых сегментов рынка кормов для животных (канал «Специализированные магазины для животных») в январе — июле 2016 года

В отношении динамики розничных продаж кормов премиального ценового сегмента важно отметить следующие факты.

1. Валовые продажи премиум-кормов в январе– июле 2016 года оценивались в 19,3 млрд руб., что на 0,7% меньше, чем за аналогичный период 2015 года. В целом по кормам для животных — 44,6 млрд руб., что на 12,1% больше, чем годом ранее. 2. Среднее количество упаковок кормов премиального ценового сегмента, проданное в июле 2016 года в среднестатистическом специализированном зоомагазине, составило 296 товарных позиций, что на 12,8% меньше, чем в июле 2015 года (когда было продано порядка 340 позиций). А в целом по кормам — в июле текущего года было продано 822 товарные позиции, что на 3,5% меньше, чем в июле 2015 года (851 позиция). Или, говоря иными словами, премиальных кормов в июле этого года было продано меньше на 43 позиции, чем в прошлом году. Это на 14–15 позиций превышает показатели у кормов среднего и низкого ценовых сегментов, что лишний раз подтверждает факт снижения покупательского спроса на премиальные корма. 3. Среди подкатегорий кормов для животных в премиальном сегменте в январе — июле 2016 года наблюдалась следующая динамика валовых оборотов (руб.): 4. Активный рост продаж сухих кормов для кошек также в большинстве своём обеспечен двумя глобальными игроками (Mars Petcare, Nestle-Purina), увеличившими свои совокупные валовые продажи в подкатегории за январь — июль 2016 г. на 13,4% по отношению к аналогичному периоду 2015 года. 5. Топ-2 глобальных производителей кормов для животных (Mars Petcare, Nestle-Purina) совокупно продали в премиальном ценовом сегменте на 7,2 млрд руб. кормов, с валовым приростом в 0,7% по отношению к январю — июлю 2015 года. Из них в категории кошачьих лакомств — 129,5 млн руб., с валовым приростом в 13,5% по отношению к аналогичному периоду 2015 года. Таким образом, рентабельность розничного бизнеса пока возможно удержать за счёт более активного привлечения покупателей товаров премиального ценового сегмента, несмотря на очевидное снижение спроса на последний. При этом также важно понимать, что всё более возрастающий для покупателя фактор удобства покупки (по данным Национального исследования Омнибус GFК, июнь 2016 г.) имеет ещё большее значение в премиальном сегменте:

Рис. 4. Топ-5 факторов, оказавших влияние на потребителей в 2015–2016 гг.

Удобство — комплексный фактор (удобство расположения магазина, удобство оплаты, совершения покупок, раскладка товара).

Интернет — представленность в интернете, достаточность информации о розничной сети/магазине вне зависимости от канала продаж (онлайн/офлайн).

Мобильная коммуникация — информационные рассылки о новинках и пр.

Ценовая конкуренция — возможность предлагать лучшую цену.

Мультиканальность — предоставление клиенту возможности приобрести товар в онлайн или офлайн по его желанию.

Таким образом, без повышения уровня удобства при совершении покупок привлечение и удержание премиального покупателя невозможно. А продавец с каждым годом ведения бизнеса понимает, что рентабельность товаров ограничена, а рассчитывать на то, что производитель будет «играть» с ценами в сторону снижения, — приходится едва ли.

|

Мы заботимся о вашей выгоде и здоровье животных